| 1. |

Vorlage des festgestellten Jahresabschlusses und des vom Aufsichtsrat gebilligten Konzernabschlusses sowie des zusammengefassten

Lageberichts für das Geschäftsjahr 2022 mit dem Bericht des Aufsichtsrats und dem Bericht des Vorstands mit den erläuternden

Angaben gemäß §§ 289a, 315a HGB

Zu Tagesordnungspunkt 1 ist eine Beschlussfassung nicht erforderlich, da der Aufsichtsrat den Jahres- und Konzernabschluss

gemäß § 172 AktG bereits gebilligt hat und der Jahresabschluss damit festgestellt ist. Die vorgelegten Unterlagen dienen der

Unterrichtung der Hauptversammlung über das abgelaufene Geschäftsjahr und die Lage der Gesellschaft sowie des Konzerns. Sämtliche

vorstehenden Unterlagen sind vom Tage der Einberufung der Hauptversammlung an auf der Website der Gesellschaft unter der Rubrik

Investor Relations/Hauptversammlung (https://www.solarparken.com/hauptversammlung.php) zugänglich.

|

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns

Vorstand und Aufsichtsrat schlagen vor, den Bilanzgewinn aus dem abgelaufenen Geschäftsjahr 2022 in Höhe von EUR 13.147.049,65

wie folgt zu verwenden:

|

Ausschüttung einer Dividende von EUR 0,12 je dividendenberechtigter Stückaktie (Gesamtbetrag der Ausschüttung bei 82.847.983

dividendenberechtigten Stückaktien insgesamt EUR 9.941.757,96).

|

|

Verbleibender Gewinnvortrag auf neue Rechnung: EUR 3.205.291,69.

|

Für den Fall, dass sich bis zur Hauptversammlung die Zahl der dividendenberechtigten Stückaktien verändert, wird der Hauptversammlung

bei unveränderter Ausschüttung einer Dividende von EUR 0,12 je dividendenberechtigter Stückaktie ein angepasster Beschlussvorschlag

über die Gewinnverwendung unterbreitet.

Gemäß § 58 Abs. 4 Satz 2 AktG ist der Anspruch auf die Dividende am dritten auf den Hauptversammlungsbeschluss folgenden Geschäftstag,

das heißt am 15. Juni 2023, zur Zahlung fällig.

Da die Dividende in Höhe eines Betrags von EUR 4.142.399,15 (d.h. EUR 0,05 je Aktie, sofern sich die Anzahl der dividendenberechtigten

Stückaktien nicht ändert) aus dem steuerlichen Einlagekonto im Sinne des § 27 KStG (nicht in das Nennkapital geleistete Einlagen)

geleistet wird, erfolgt die Auszahlung in Höhe dieses Betrags ohne Abzug von Kapitalertragsteuer und Solidaritätszuschlag.

Bei inländischen Aktionären unterliegt die Dividende insoweit nicht der Besteuerung. Eine Steuererstattungs- oder Steueranrechnungsmöglichkeit

ist mit der Dividende nicht verbunden. Die Ausschüttung in Höhe des vorgenannten Betrags gilt steuerlich als Rückgewähr von

Einlagen und mindert nach Auffassung der Finanzverwaltung die Anschaffungskosten der Aktien.

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Vorstands für diesen Zeitraum

Entlastung zu erteilen.

|

| 4. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Aufsichtsrats für diesen Zeitraum

Entlastung zu erteilen.

|

| 5. |

Beschlussfassung über die Wahl des Abschlussprüfers und des Konzernabschlussprüfers für das Geschäftsjahr vom 1. Januar bis

zum 31. Dezember 2023

Der Aufsichtsrat schlägt vor, die Baker Tilly GmbH & Co. KG, Wirtschaftsprüfungsgesellschaft, Niederlassung Nürnberg, zum

Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr vom 1. Januar bis 31. Dezember 2023 zu bestellen.

|

| 6. |

Beschlussfassung über die Billigung des Vergütungsberichts für das Geschäftsjahr 2022

Nach § 162 Abs. 1 AktG erstellen Vorstand und Aufsichtsrat der börsennotierten Gesellschaft jährlich einen klaren und verständlichen

Bericht über die im letzten Geschäftsjahr jedem einzelnen gegenwärtigen oder früheren Mitglied des Vorstands und des Aufsichtsrats

von der Gesellschaft und von Unternehmen desselben Konzerns (§ 290 HGB) gewährte und geschuldete Vergütung. Die Hauptversammlung

einer börsennotierten Gesellschaft beschließt über die Billigung dieses Vergütungsberichts. Daher ist in dieser ordentlichen

Hauptversammlung wie bereits im Vorjahr eine entsprechende Beschlussfassung vorgesehen.

Vorstand und Aufsichtsrat haben den Vergütungsbericht für das Geschäftsjahr 2022 unter Berücksichtigung der Vorgaben nach

§ 162 AktG erstellt und mit Beschluss des Vorstands vom 5. April 2023 und Beschluss des Aufsichtsrats vom 5. April 2023 beschlossen.

Der Vergütungsbericht ist vom Abschlussprüfer geprüft und mit einem Prüfvermerk gemäß § 162 Abs. 3 Satz 3 AktG versehen worden.

Vorstand und Aufsichtsrat schlagen vor, den nach § 162 AktG erstellten und geprüften Vergütungsbericht für das Geschäftsjahr

2022, über den der Vorstand am 5. April 2023 und der Aufsichtsrat am 5. April 2023 beschlossen hat, zu billigen.

Der Vergütungsbericht ist nachstehend dargestellt und über die Internetseite

| https://www.solarparken.com/verguetung.php |

verfügbar.

VORAB

Der Vergütungsbericht 2022 beschreibt die im Geschäftsjahr 2022 jedem einzelnen gegenwärtigen oder früheren Mitglied des Vorstands

und des Aufsichtsrats von der 7C Solarparken AG und von Unternehmen desselben Konzerns (§ 290 HGB) gewährte und geschuldete

Vergütung und erläutert individualisiert die Struktur und die Höhe der einzelnen Komponenten der Vorstands- und Aufsichtsratsvergütung.

Der Vergütungsbericht wurde für das Geschäftsjahr 2021 erstmals nach § 162 AktG erstellt und von der Hauptversammlung am 21.

Juli 2022 mit einer Mehrheit von 89,74% der gültig abgegebenen Stimmen gemäß § 120a (4) AktG gebilligt. Die hohen Zustimmungswerte

sehen der Vorstand und der Aufsichtsrat als klare Bestätigung des bestehenden Vergütungssystems.

Dabei sind die Gesamtvergütung, die Bestandteile, aus denen sich die Gesamtvergütung zusammensetzt, alle festen und variablen

Vergütungsbestandteile, deren jeweiliger relativer Anteil, eine Erläuterung, wie die Gesamtvergütung dem Vergütungssystem

im Sinne des §§ 87a, 113 Abs. 3 S. 3 AktG entspricht, eine Erläuterung, wie die Gesamtvergütung die langfristige Leistung

der Gesellschaft fördert sowie Angaben dazu, wie die Leistungskriterien angewendet wurden, darzustellen.

Die zugrundeliegenden Vergütungssysteme in diesem Vergütungsbericht orientieren sich insbesondere, sofern nicht anderweitig

erläutert in der Entsprechenserklärung zum Corporate Governance, an den Empfehlungen des Deutschen Corporate Governance Kodex

(DCGK), den Anforderungen des deutschen Handelsgesetzbuchs (HGB) sowie des deutschen Aktiengesetzes (AktG). Darüber hinaus

enthält der Vergütungsbericht die Angaben gemäß § 162 AktG in der Fassung des Gesetzes zur Umsetzung der zweiten Aktionärsrechterichtlinie

(ARUG II).

BEGRIFFLICHKEITEN

Folgende Begriffe werden im Vergütungsbericht verwendet:

| Begriff |

Abkürzung |

Erklärung |

| Die Gesellschaft |

- |

7C Solarparken AG |

| Der Konzern |

- |

Der 7C Solarparken Konzern gem. § 290 HGB |

| Kurzfristige variable Vergütung |

STI |

Die variable Vorstandsvergütung die sich auf Grundlage von Leistungskriterien, die sich auf einem einzelnen Geschäftsjahr

beziehen, bemisst.

|

| Langfristige variable Vergütung |

LTI |

Die variable Vorstandsvergütung die sich auf Grundlage von Leistungskriterien, die sich auf mindestens drei Geschäftsjahren

beziehen, bemisst.

|

| Gewährte Vergütung |

|

Gemäß § 162 Abs. 1 Satz 1 AktG haben Vorstand und Aufsichtsrat in ihrem Vergütungsbericht für jedes gegenwärtige oder frühere

Vorstands- oder Aufsichtsratsmitglied die von der Gesellschaft und von Unternehmen desselben Konzerns gewährte und geschuldete

Vergütung anzugeben. Vorstand und Aufsichtsrat verstehen unter der gewährten Vergütung, diejenige Vergütung, für die die zugrunde

liegende Tätigkeit im Geschäftsjahr vollständig erbracht wurde, die tatsächliche Auszahlung der Vergütung ist dabei unerheblich.

Etwaige Differenzen zwischen den gewährten und ausgezahlten Vergütungen werden im Vergütungsbericht des Folgejahres näher

erläutert.

|

| Vergütungssystem |

|

Das Vergütungssystem wie es am 21. Juli 2021 von der Hauptversammlung der Gesellschaft gebilligt wurde. |

ZUSAMMENSETZUNG DER GESELLSCHAFTSORGANE

Während des Geschäftsjahres 2022 setzen sich Vorstand und Aufsichtsrat der Gesellschaft wie folgt zusammen:

|

Vorstand

|

|

| Steven De Proost |

Vorstandsvorsitzender |

| Koen Boriau |

Finanzvorstand |

|

Aufsichtsrat

|

|

| Joris De Meester |

Vorsitzender |

| Bridget Woods |

Stellv. Vorsitzende |

| Paul Decraemer |

Mitglied |

| Paul De fauw |

Mitglied |

VERGÜTUNGSSYSTEM

VORSTANDSVERGÜTUNG

Die Vorstandsvergütung für das Geschäftsjahr 2022 entsprach dem Vergütungssystem, wie es am 21. Juli 2021 von der Hauptversammlung

verabschiedet wurde. Die Vorstandsverträge wurden zwar in Züge deren Verlängerung erst im Mai 2022 am Vergütungssystem angepasst,

die prospektiven Leistungskriterien für die variable Vergütung wurden jedoch bereits im ersten Quartal im Einklang mit dem

Vergütungssystem festgelegt.

Es wird eine Vorstandsvergütung vorgesehen, die aus einer Festvergütung sowie einer jahresbezogenen variablen Vergütung besteht.

Obwohl keine explizite maximale Gesamtvergütung festgelegt wurde, ergibt sich diese aus der Summe der Festvergütung und der

maximalen variablen Vergütung lag, die bei TEUR 55 je Vorstandsmitglied bei vollständiger Erfüllung der Leistungskriterien,

vertraglich festgelegt wurde. Die Leistungskriterien für die variable Vergütung werden für ein jeweiliges Geschäftsjahr festgelegt.

Die Leistungskriterien für die variablen Vergütung werden dabei im ersten Quartal des bereits laufenden Geschäftsjahrs festgelegt

werden. Dies hängt damit zusammen, dass es für die Festlegung der Leistungskriterien von wesentlicher Bedeutung ist, dass

das Budget für das Geschäftsjahr vom Aufsichtsrat gebilligt wurde, was erst. im ersten Quartal des laufenden Geschäftsjahres

geschieht. Darüber hinaus sind die ersten drei Monaten für das Ergebnis des Konzerns von untergeordneten Bedeutung.

Die Leistungskriterien wurden inhaltlich zwischen Aufsichtsrat und dem betroffen Vorstandsmitglied verhandelt, knüpften jedoch

in der Regel am Erreichen der Jahresprognose, bzw. bestimmte langfristigen Ausbauzielen des Anlagenportfolios an. Hinzu kamen

einzelne Zielsetzungen die mit dem Ressort des jeweiligen Vorstandmitglied in Verbindung standen.

Die Erfüllung der Leistungskriterien des Vorjahres werden im zweiten Quartal des Folgejahres vom Aufsichtsrat geprüft und

die etwaige daraus resultierende variable Vergütung ausgezahlt. Demzufolge könnte es zu Differenzen zwischen der im Geschäftsjahr

gewährte Vergütung und der Auszahlung dieser Vergütung kommen. Dies wird unten näher erläutert.

Vergütungen können dem Vorstandsmitglied grundsätzlich persönlich oder einer von ihm beherrschten Gesellschaft gewährt werden.

AUFSICHTSRATSVERGÜTUNG

Das Aufsichtsratsvergütungssystem, welches der gewährten Vergütung für das Geschäftsjahr 2022 zugrunde lag, wurde am 17. Juli

2020 durch die Hauptversammlung der Gesellschaft beschlossen und ist in der Satzung der Gesellschaft entsprechend enthalten.

Es wurde ebenfalls im Vergütungssystem, wie es vom 21. Juli 2021 von der Hauptversammlung der Gesellschaft verabschiedet wurde,

niedergeschrieben.

Der Vergütungssystem enthält eine feste Vergütung von EUR 13.500,00 pro Kalenderjahr für ein ordentliches Mitglied des Aufsichtsrats.

Der Vorsitzende des Aufsichtsrates erhält eine feste Vergütung von EUR 20.250,00 pro Kalenderjahr. Sofern im Kalenderjahr

die Mitgliedschaft nicht vollständig bestand, wird die Vergütung zeitanteilig gezahlt. Darüber hinaus erhalten die Mitglieder

des Aufsichtsrats zusätzlich für ihre Teilnahme an einer Sitzung des Aufsichtsrats oder eines seiner Ausschüsse, denen sie

angehören, ein Sitzungsgeld von EUR 375,00 pro Sitzung. Zusätzlich zur festen Vergütung werden pro Aufsichtsratsmitglied die

Kosten für eine D&O Versicherung von bis zu EUR 13.000,00 pro Kalenderjahr übernommen. Die Gesellschaft erstattet den Aufsichtsratsmitgliedern

zudem ihre Auslagen und die ihnen für die Aufsichtsratstätigkeit zur Last fallende Umsatzsteuer. Es besteht keine variable

Vergütung für Aufsichtsratsmitglieder.

VERGÜTUNGSSYSTEM

Am 21. Juli 2021 wurde von der Hauptversammlung der 7C Solarparken AG ein neues Vergütungssystem für Mitglieder des Vorstands

sowie des Aufsichtsrats der Gesellschaft beschlossen. Das Vergütungssystem ist zuganglich unter

| https://www.solarparken.com/verguetung.php |

Im Folgenden wird für das Geschäftsjahr 2022 die konkrete Anwendung des am 21. Juli 2021 von der Hauptversammlung der 7C Solarparken

AG beschlossenen Vergütungssystems für die Mitglieder des Vorstands bzw. des Aufsichtsrats der 7C Solarparken AG im Geschäftsjahr

2022 beschrieben.

Obwohl die Vorstände der Gesellschaft bis einschließlich Mai 2022 bereits bestehende Verträge hatten, kam es. im abgeschlossenen

Geschäftsjahr nicht zu wesentlichen Abweichungen zwischen den sich aus den Verträgen ergebenden Vergütungselementen und dem

von der Hauptversammlung beschlossenen Vergütungssystem für Vorstandsmitglieder. Das System zur Vergütung des Aufsichtsrats

ist im Wesentlichen unverändert geblieben.

GEWÄHRTE VORSTANDSVERGÜTUNG 2022

GESAMTVERGÜTUNG

Im Vergütungssystem ist es so, dass die Vergütung in einer Drittvergütung bestehen kann, d.h. es kann ganz oder teilweise

eine Vergütung von der 7C Solarparken AG oder deren Tochtergesellschaften, an den Vorstand selbst oder an eine Gesellschaft

gezahlt werden, bei der der Vorstand beherrschender Gesellschaft (mittelbar oder unmittelbar) ist (=Drittgesellschaft). Die

Grundsätze des jeweiligen Vergütungssystems sind somit in Bezug auf gewährten Vergütungen an die Drittgesellschaft anzuwenden.

Die 7C Solarparken AG hat im Hinblick auf die Vorstandstätigkeit des Vorstandsmitglieds Koen Boriau eine Drittvergütung an

eine Gesellschaft bei der das Vorstandsmitglieds Herrn Boriau mittelbar beherrschender Gesellschafter ist, die Wattmann GmbH,

geleistet.

Die 100%-Konzerntochter 7C Solarparken NV (Mechelen, Belgien) hat im Hinblick auf die Tätigkeit des Vorstandsmitglieds Koen

Boriau als dauerhafter Vertreter ihrer delegierten Verwalterin, die Koen Boriau BV, bei der das Vorstandsmitglieds Herrn Boriau

beherrschender Gesellschafter ist, eine Drittvergütung an die Koen Boriau BV geleistet.

Die 100%-Konzerntochter 7C Solarparken NV (Mechelen, Belgien) hat im Hinblick auf die Tätigkeit des Vorstandsmitglieds Steven

De Proost als dauerhafter Vertreter ihrer delegierten Verwalterin, die Steven De Proost BV, bei der das Vorstandsmitglieds

Herrn De Proost beherrschender Gesellschafter ist, eine Drittvergütung an die Steven De Proost BV geleistet.

Die Gesamtvergütung des Vorstandsmitglieds Herrn Koen Boriau besteht aus der den vorstehenden Drittgesellschaften gewährten

und geschuldeten Vergütungen. Wesentlicher Teil der Gesamtvergütung des Vorstandsmitglieds Herrn De Proost ist die der vorstehenden

Drittgesellschaft gewährte und geschuldete Vergütung.

Die Gesamtvergütung betrug im Geschäftsjahr 2022

| - |

für das Vorstandsmitglied, Steven De Proost, (SDP), TEUR 274,

|

| - |

für das Vorstandsmitglied, Koen Boriau, (KB), TEUR 230

|

FESTE UND VARIABLE VERGÜTUNGSBESTANDTEILE UND DEREN RELATIVER ANTEIL

Nachfolgend sind die Vergütungsbestandteile aufgeführt, die im Geschäftsjahr 2022 den Vorstandsmitgliedern gewährt worden

sind einschließlich des relativen Anteils dieser Vergütungsanteile an der Gesamtvergütungssumme, die sich hieraus ergibt:

|

Vorstandsmitglied

|

Gesamt-

vergütung*

|

Festvergütung

* (Grundgehalt, Sachbezüge, Nebenleistungen)

|

STI*

|

LTI*

|

Relativer Anteil der Vergütungsbestandteile an Gesamtvergütung in %

|

|

|

|

|

|

|

Feste Bestandteile

|

Variable Bestandteile

|

|

SDP

|

274 |

249 |

25 |

0 |

91% |

9% |

|

KB

|

230 |

205 |

25 |

0 |

89% |

11% |

* Angaben in TEUR

Die variable Vergütung i.H.v. TEUR 25 pro Vorstand bezieht sich auf die Tantieme, für welche die Leistungen im Geschäftsjahr

2022 erbracht wurden, und welche erst im Jahr 2023 dem Vorstand zufließen wird.

Nachfolgend sind die Vergütungsbestandteile, die aufgrund der im Geschäftsjahr 2021 erbrachten Leistung entstanden, aber dem

Vorstand im Geschäftsjahr 2022 zugeflossen sind, dargestellt einschließlich des relativen Anteils dieser Vergütungsanteile

an der Gesamtvergütungssumme des Geschäftsjahres 2021, die sich hieraus ergibt:

|

Vorstandsmitglied

|

Gesamt-

vergütung*/**

|

Festvergütung

*

(Grundgehalt, Sach-bezüge, Nebenleistungen)

|

STI*

|

LTI*

|

Relativer Anteil der Vergütungsbestandteile an der gewährten Gesamtvergütung im Geschäftjahr 2020 in %

|

|

|

|

|

|

|

Feste Bestandteile

|

Variable Bestandteile

|

|

SDP

|

257 |

0 |

50 |

0 |

0% |

19% |

|

KB

|

217 |

0 |

50 |

0 |

0% |

23% |

* Angaben in TEUR

** Gewährte Gesamtvergütung im Geschäftsjahr 2021

Die Vorstandsvergütung die dem Vorstand im Geschäftsjahr 2022 zugeflossen ist, beträgt:

| - |

für das Vorstandsmitglied, Steven De Proost, (SDP), TEUR 299,

|

| - |

für das Vorstandsmitglied, Koen Boriau, (KB), TEUR 255

|

ERLÄUTERUNG, WIE DER ANTEIL DER FESTEN UND VARIABLEN VERGÜTUNGSBESTANTEILE DEM VERGÜTUNGSSYSTEM ENTSPRICHT

Hinsichtlich dieser Betrachtung sind nicht die Zuflüsse im Geschäftsjahr 2022 relevant, sondern die Vergütungsbestandteile,

die für die Tätigkeit im Geschäftsjahr 2022 gewährt wurden. Im Vergütungssystem der 7C Solarparken AG ist ein relativer Anteil

der festen Vergütungsbestandteile an der Gesamtvergütung von 70% - 90 % festgelegt. Die variablen Vergütungsbestandteile bestehen

aus einer Jahrestantieme (STI) sowie ein Langfristvergütung (LTI). Für die Jahrestantieme (STI) und die Langfristvergütung

(LTI) sieht das Vergütungssystem demgemäß einen relativen Anteil an der Gesamtvergütung in Höhe von jeweils 5 15 % vor.

Das Vergütungssystem wurde im Geschäftsjahr 2022 durch die Änderung der Vorstandsverträge im Rahmen deren Verlängerung erstmalig

in allen wesentlichen Aspekten angewendet, daher wurde im Geschäftsjahr erstmalig eine variable Langfristvergütung (LTI) mit

Zielsetzungen, die vom Vorstand in einem Zeitraum von 3 Geschäftsjahren erreicht werden sollen. Dies hat zur Folge, dass die

relativen Anteile der festen und variablen Vergütungsbestandteile an der Gesamtvergütung den Vorgaben im Vergütungssystem

nur dann entsprechen können, sofern der Vorstand die langfristigen Zielsetzungen für den Zeitraum 2022-2024 bereits bis zum

Ende des Geschäftsjahres 2022 deren Festlegung erreichen konnte. Gleichwohl ist es geradezu eine Voraussetzung für Zielsetzungen

für die LTI-Vergütung, dass man diese nur über einem längeren Zeitraum von drei Geschäftsjahren erreichbar sind. Die Zielerreichung

der LTI-Vergütung der beiden Vorstandsmitglieder betrug dementsprechend im Geschäftsjahr 2022 noch 0%.

Demzufolge beträgt der relative Anteil der festen Vergütungsbestandteile an der Gesamtvergütung für das Geschäftsjahr 2022

beträgt 89-91 %, der relative Anteil der kurzfristigen variablen Vergütungsbestandteile an der Gesamtvergütung 8-11 % und der langfristigen variablen Vergütungsbestandteil betrug 0%.

ERLÄUTERUNG, WIE DIE VERGÜTUNG DIE LANGFRISTIGE ENTWICKLUNG DER GESELLSCHAFT FÖRDERT

Gemäß § 162 Abs. 1 S. 2 Nr. 1 AktG ist im Vergütungsbericht zu erläutern, wie die Vergütung die langfristige Entwicklung der

Gesellschaft fördert.

Im Geschäftsjahr 2022 wurde in den neuen Vorstandsverträgen erstmalig eine LTI Vergütung vereinbart. Die Bemessungsgrundlage

für die Langfristvergütung im Allgemeinen ist die nachhaltige Steigerung des Unternehmenswertes bemessen anhand eines Zeitraums

von drei Geschäftsjahren. Die Gewährung der LTI Vergütung ist konkret bedingt auf die Erfüllung der Vergütungskriterien dieser

LTI Vergütung bis zum 31. Dezember 2024. Die Auszahlung der ersten möglichen Langfristvergütung wird somit im Geschäftsjahr

2025 erfolgen.

Gleichwohl fordert auch die STI Vergütung die langfristige Entwicklung der Gesellschaft, denn es ist geschäftsimmanent, dass

die Leistungskriterien auf der sich die STI Vergütung bezieht (wie z.B. Entwicklung des Anlagenportfolios) sich langfristig

positiv auf die Gesellschaftsentwicklung auswirken.

Die langfristige variable Vergütung der Vorstandsmitglieder ist von der Erreichung langfristiger Ziele abhängig. Die Performance

wird zum Teil auf Basis der gleichen Leistungskriterien wie die kurzfristig variable Vergütung unter Berücksichtigung eines

Bemessungszeitraums von drei Geschäftsjahren bemessen und berechnet. Darüber hinaus können als zusätzliche Leistungskriterien

bei der Bemessung der langfristigen variablen Vergütung auch die Aktienkursentwicklung, die Dividendenpolitik und Ausschüttung,

die Erfüllung von Wachstumszielen (u. a. des IPP Portfolios) und Renditeziele für vereinzelte Solar- oder Windanlagen des

IPP Portfolios hinzukommen. Weiterhin werden das CO2-Ersparnis sowie die energetische Effizienz (kWh/kWp) des IPP Portfolios als ökologische Kriterien als zusätzlich nicht-finanzielle

Leistungskriterien in die Bemessung der langfristigen variablen Vergütung einfließen können. Die Berechnung des Auszahlungsbetrags

ergibt sich aus den kumulierten Ist-Ergebnissen von drei Geschäftsjahren und der Erfüllung der zusätzlichen finanziellen oder

nicht-finanziellen Leistungskriterien gemessen nach Ablauf der drei Geschäftsjahre. Bei jeweils 100 %-iger Erreichung der

qualitativen und wirtschaftlichen Ziele entspricht die langfristigen variablen Vergütung dem vertraglich vereinbarten Zielwert.

Durch diese der langfristigen Vergütungskomponente zugrunde gelegten Leistungskriterien wird die langfristige Entwicklung

der Gesellschaft gefördert, obgleich die STI Vergütungskomponente das gleiche bezweckt. Die LTI war aber nicht Vergütungsbestandteil

der Vergütung der Vorstände für das Geschäftsjahr 2021, da die Leistungskriterien für die variable Vergütung bereits vor der

Einführung des Vergütungssystems verbindlich zwischen den einzelnen Vorstandsmitgliedern und der Gesellschaft vereinbart worden

waren und keine langfristige Leistungskriterien festgelegt wurden.

ERLÄUTERUNG, WIE DIE LEISTUNGSKRITERIEN ANGEWENDET WURDEN

Die variable Vergütung ist anhand folgender finanzieller und nicht-finanzieller Leistungskriterien berechnet worden:

KURZFRISTIGE VARIABLE VERGÜTUNG (STI)

Die erfolgsabhängige Jahrestantieme hängt von Leistungskriterien und dem Erreichungsgrad bestimmter für die Leistungskriterien

festgestellter Ziele ab. Der Bemessungszeitraum für die erfolgsabhängige Jahrestantieme ist jeweils ein Geschäftsjahr. Bei

den Leistungskriterien handelt sich um finanzielle, operative oder strategische Ziele, die für jedes Vorstandsmitglied individuell

jedoch mit Bezug auf die langfristige, strategische Unternehmenszielsetzung des Gesamtkonzerns festgelegt werden. Überdies

sollen sich die Ziele an den Ressortzuständigkeiten des jeweiligen Vorstandsmitglieds ausrichten.

Es werden sowohl finanzielle als auch nicht finanzielle Leistungskriterien festgelegt. Der Katalog der finanziellen Leistungskriterien

richtet sich grundsätzlich nach den finanziellen Steuerungskennzahlen des Konzerns, wie z.B. Konzern-EBITDA, Net Cash Flow,

Cash Flow je Aktie auf Basis der Ist-Ergebnisse des Geschäftsjahres anhand der langfristigen strategischen Unternehmenszielsetzung,

oder nach sonstigen strategischen Zielen des Konzerns bezogen auf dem Geschäftsjahr, wie z.B. der Umfang des IPP Portfolios

zum Jahresende, die technische Performance des Portfolios und die erfolgreiche Umsetzung von etwaigen Optimierungsprogrammen

während des Geschäftsjahres.

Konkret wurden für den Zeitraum für das Geschäftsjahr 2022 Leistungskriterien vom Aufsichtsrat festgelegt, die in Verbindung

stehen mit

| - |

dem Konzern-EBITDA sowie dem Cash Flow per Share des Konzerns

|

| - |

dem Wachstum des eigenen Anlagenportfolio bis Ende 2022

|

| - |

der Integration der Anlagen aus dem Geschäftsjahr 2021 sowie der Optimierung von Bestandsanlagen

|

| - |

der Organisationsentwicklung

|

| - |

Gewährleistungsthemen

|

| - |

Compliance

|

Bei jeweils 100 %-iger Erreichung der qualitativen und wirtschaftlichen Ziele entspricht die Jahrestantieme dem vertraglich

vereinbarten Zielwert.

Konkrete Leistungsfeststellung für die Vorstandsmitglieder:

| Kurzfristige variable Vergütung |

Leistungsfeststellung/Grad der Zielerreichung |

Tatsächliche gewährte Vergütung In TEUR |

| Steven De Proost |

100% |

25 |

| Koen Boriau |

100% |

25 |

LANGFRISTIGE VARIABLE VERGÜTUNG (LTI)

Die Leistungskriterien, die die Berechnungsgrundlage für den (künftigen) LTI bilden können, wurden bereits oben erläutert.

Konkret wurden für den Zeitraum bis zum Geschäftsjahr 2024 Leistungskriterien vom Aufsichtsrat festgelegt, die in Verbindung

stehen mit

| - |

der Leistung des eigenen Anlagenportfolio an Solar- und Windkraftanlagen bis Ende 2024

|

| - |

der Refinanzierung der alternativen Finanzierungsinstrumente des Konzerns bis Ende 2024

|

| - |

der Ertragsentwicklung des eigenen Anlagenportfolio

|

| - |

der Organisationsentwicklung

|

| - |

dem CO2 Ersparnis des Anlagenportfolios im Zeitraum 2022-2024

|

Für das Geschäftsjahr 2022 gab es keine langfristige variable Vergütung da die langfristige Zielsetzungen im Geschäftsjahr

noch nicht erreicht werden (konnten).

Konkrete Leistungsfeststellung für die Vorstandsmitglieder:

| Langfristige variable Vergütung (Zeitraum 2022-2024) |

Leistungsfeststellung/Grad der Zielerreichung |

Tatsächliche gewährte Vergütung bis Ende 2022 In TEUR |

| Steven De Proost |

0% |

0 |

| Koen Boriau |

0% |

0 |

ANGABE DER ANZAHL DER GEWÄHRTEN ODER ZUGESAGTEN Aktien UND AKTIENOPTIONEN UND DIE WICHTIGSTEN BEDINGUNGEN FÜR DIE AUSÜBUNG

DER RECHTE, EINSCHLIESSLICH AUSÜBUNGSPREIS, AUSÜBUNGSDATUM UND ETWAIGER ÄNDERUNGEN DIESER BEDINGUNGEN, § 162 ABS. 1, S. 2

NR. 3 AKTG

Gemäß § 162 Abs. 1, S. 2 Nr. 3 AktG ist die Anzahl der gewährten oder zugesagten Aktien und Aktienoptionen und die wichtigsten

Bedingungen für die Ausübung der Rechte, einschließlich Ausübungspreis, Ausübungsdatum und etwaiger Änderungen dieser Bedingungen

anzugeben. Im Berichtsjahr 2022 wurden den Vorstandsmitgliedern Aktien oder Aktienoptionen weder gewährt noch zugesagt.

ANGABE DAZU, OB UND WIE VON DER MÖGLICHKEIT GEBRAUCH GEMACHT WURDE, VARIABLE VERGÜTUNGSBESTANDTEILE ZURÜCKZUFORDERN, § 162

ABS. 1 S. 2 NR. 4 AKTG

Es sind keine Rechte zur Rückforderung von variablen Vergütungsbestandteilen (Claw-Back-Klausel) vereinbart worden.

ANGABEN ZU ETWAIGEN ABWEICHUNGEN VOM VERGÜTUNGSSYSTEM DES VORSTANDS, § 162 ABS. 1, S. 2 NR. 5 AKTG

Gemäß § 162 Abs. 1 S. 2 Nr. 5 AktG ist zu erläutern, ob vom Vergütungssystem des Vorstands abgewichen worden ist, inwieweit

diese Abweichung notwendig war und es sind die konkreten Vergütungsbestandteile des Vergütungssystems, von denen abgewichen

wurde, anzugeben.

Im Berichtsjahr 2022 gab es keine Abweichungen vom Vergütungssystem, mit Ausnahme, dass der relative Anteil der festen Vergütung

beim Vorstandmitglied Steven De Proost mit 1% oberhalb der Zielwert für die gewährte Gesamtvergütung, mithin 91% lag, da die

langfristigen Zielsetzungen der Langfristvergütung (LTI) noch nicht erreicht werden konnte.

ERLÄUTERUNG, WIE DIE FESTGELEGTE MAXIMALVERGÜTUNG DER VORSTANDSMITGLIEDER EINGEHALTEN WURDE

Gemäß § 162 Abs. 1 S. 2 Nr. 7 AktG ist zu erläutern, wie die festgelegte Maximalvergütung der Vorstandsmitglieder eingehalten

wurde. Das Vergütungssystem sieht eine Maximalvergütung in Höhe von EUR 500.000,00 pro Vorstandsmitglied vor. Diese Angabe

bezieht sich auf die Vergütung gemäß Vergütungssystem und daher auf die für das Geschäftsjahr gewährte Vergütung und nicht

für die im Geschäftsjahr zugeflossene Vergütung. Die dem Vorstandsmitglied Steven De Proost für das Geschäftsjahr 2022 gewährte

Gesamtvergütung beträgt TEUR 274. Die dem Vorstandsmitglied Koen Boriau für das Geschäftsjahr 2022 gewährte Gesamtvergütung

beträgt TEUR 230. Damit wurde die im Vergütungssystem festgelegte Maximalvergütung eingehalten. Die vorgenannten Werte umfassen

dabei sowohl Vergütungen, die unmittelbar an die Vorstandsmitglieder gezahlt wurden, als auch Vergütungen, die mit Blick auf

die Vorstandstätigkeit an Gesellschaften, die den Vorstandsmitgliedern gehören, gezahlt wurden.

ANGABEN NACH § 162 ABS. 2 AKTG

Hinsichtlich der Vergütung jedes einzelnen Vorstandsmitglieds hat der Vergütungsbericht gemäß § 162 Abs. 2 Nr. 1 AktG ferner

Angaben zu solchen Leistungen zu enthalten, die einem Vorstandsmitglied von einem Dritten im Hinblick auf seine Tätigkeit

als Vorstandsmitglied zugesagt oder im Geschäftsjahr gewährt worden sind. Offenzulegen sind nicht nur Leistungen für, sondern

auch Leistungen im Hinblick auf die Tätigkeit als Vorstandsmitglied. Damit sind alle Vorteile, die eine sachliche Nähe zur

Vorstandstätigkeit aufweisen, darzustellen über die eigentliche Vergütung für die Vorstandstätigkeit hinausgehend.

Das Vergütungssystem sieht vor, dass die Vergütung der Vorstandsmitglieder von der 7C Solarparken AG und/oder von Konzerngesellschaften

gezahlt werden kann.

Folgende Drittzuwendungen gemäß § 162 Abs. 2 Nr. 1 AktG sind im abgelaufenen Geschäftsjahr den Vorstandsmitgliedern der 7C

Solarparken AG von der 7C Solarparken NV gewährt worden:

| Herr Steven De Proost: |

TEUR 142 [Zahlung der 7C Solarparken NV für die Verwaltungstätigkeit der Steven De Proost BV an die Steven De Proost BV] |

| Herr Koen Boriau: |

TEUR 109 [Zahlung der 7C Solarparken NV für die Verwaltungstätigkeit der Koen Boriau BV an die Koen Boriau BV] |

Diese Drittzuwendungen sind in der berichteten Gesamtvergütung vollumfänglich enthalten.

Darüber hinaus hat der Vergütungsbericht gemäß § 162 Abs. 2 Nr. 4 AktG Angaben zu solchen Leistungen zu enthalten, die einem

früheren Vorstandsmitglied, das seine Tätigkeit im Laufe des letzten Geschäftsjahres beendet hat, in diesem Zusammenhang zugesagt

und im Laufe des letzten Geschäftsjahres gewährt worden sind. Solche Leistungen gab es im abgelaufenen Geschäftsjahr für den

Vorstand der 7C Solarparken AG nicht.

ABWEICHUNGEN ZWISCHEN DER GEWÄHRTEN VERGÜTUNG UND DEREN AUSZAHLUNG

Die im Geschäftsjahr 2021 gewährte Vorstandsvergütung wurde spätestens im Geschäftsjahr 2022 vollumfänglich ausgezahlt, somit

kam es nicht zu Abweichungen

GEWÄHRTE AUFSICHTSRATSVERGÜTUNG 2022

Im Folgenden wird die konkrete Anwendung des Vergütungssystems für die Mitglieder des Aufsichtsrats der 7C Solarparken AG

im Geschäftsjahr 2022 beschrieben.

Die Gesamtvergütung betrug im Geschäftsjahr 2022

| - |

für den Aufsichtsvorsitzenden, Joris De Meester, EUR 20.250,00,

|

| - |

für den stellvertretenden Aufsichtsratsvorsitzenden, Bridget Woods, EUR 13.500,00,

|

| - |

für das Aufsichtsratsmitglied, Paul Decraemer, EUR 13.500,00,

|

| - |

für das Aufsichtsratsmitglied, Paul De fauw, EUR 13.500,00.

|

Daneben trägt die Gesellschaft die Kosten einer D&O-Versicherung für die Mitglieder des Aufsichtsrats in einem angemessenen

Umfang, deren Höhe für alle Aufsichtsräte in Summe EUR 119.000,00 pro Geschäftsjahr nicht übersteigen darf; diese Grenze wurde

eingehalten.

Eine variable Vergütungskomponente ist nicht vorhanden. Nach Auffassung der 7C Solarparken AG ist eine reine Festvergütung

besser geeignet, die Unabhängigkeit der Aufsichtsratsmitglieder zu stärken und ihren Aufwand angemessen zu vergüten.

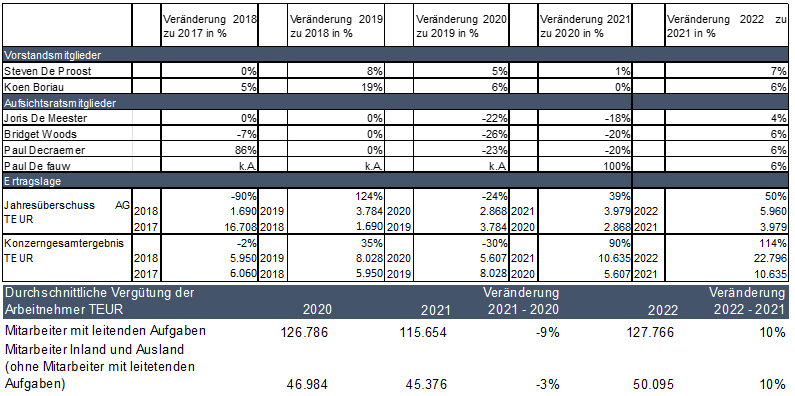

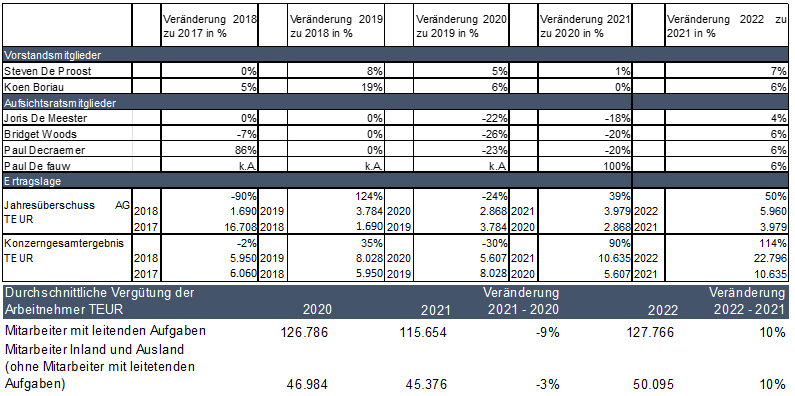

VERTIKALVERGLEICH, § 162 ABS. 1 S. 2 NR. 2 AKTG

Gemäß § 162 Abs. 1 S. 2 Nr. 2 AktG ist auch die jährliche Veränderung der Vergütung, der Ertragsentwicklung der Gesellschaft

sowie der über die letzten fünf Geschäftsjahre betrachteten durchschnittlichen Vergütung von Arbeitnehmern auf Vollzeitäquivalenzbasis,

vergleichend darzustellen. Der Gesetzeswortlaut des § 162 Abs. 1 S. 2 Nr.2 AktG legt nahe, dass dieser fünfjährige Betrachtungszeitraum

nur für die jährliche Veränderung der durchschnittlichen Arbeitnehmervergütung und nicht für die jährliche Veränderung der

anderen beiden Vergleichsgrößen gilt. Aus Art. 9b Abs. 1 UAbs. 2 lit. b Aktionärsrechte-RL geht indes hervor, dass für einen

Zeitraum, der sich auf mindestens die letzten fünf Geschäftsjahre erstreckt, über (i) die jährliche Veränderung der Vergütung

der Organmitglieder, (ii) die jährliche Veränderung der Leistung der Gesellschaft und (iii) die jährliche Veränderung der

durchschnittlichen Arbeitnehmervergütung zu berichten ist. Für § 162 Abs. 1 S. 2 Nr. 2 AktG folgt daraus erstens, dass nicht

über die jährliche Veränderung der Ertragsentwicklung, sondern über die Ertragsentwicklung im Sinne der jährlichen Veränderung

der Erträge der Gesellschaft zu berichten ist. Zweitens ist in Bezug auf die Arbeitnehmervergütung keine auf fünf Jahre berechnete

Durchschnittsbetrachtung anzustellen, sondern die jährliche Veränderung der Durchschnittsvergütung anzugeben. Drittens sind

sowohl die Angaben zur Organvergütung als auch jene zu den Erträgen der Gesellschaft und zur Durchschnittsvergütung der Arbeitnehmer

auf die letzten fünf Geschäftsjahre zu beziehen.

Für das zweite Berichtsjahr, das Geschäftsjahr 2022 über das hier berichtet wird, sieht § 26j Abs. 2 S. 2 EGAktG eine Übergangserleichterung

dergestalt vor, dass für die Vergleichsgröße der Arbeitnehmervergütung lediglich eine Angabe der Veränderung der zwei letzten

Geschäftsjahren (Berichtsjahr zu den zwei Vorjahren) erforderlich ist. Daher wird mit Blick auf die Übergangsvorschrift des

§ 26j Abs. 2 S. 2 EGAktG und gemäß einer richtlinienkonformen Auslegung des § 162 Abs. 1 S. 2 Nr. 2 AktG für das zweite Berichtsjahr

ein Drei-Jahres-Vergleich der Arbeitnehmervergütung und ein Fünf-Jahres-Vergleich der jährlichen Veränderung der Vergütung

der Organmitglieder und der jährlichen Veränderung der Ertragsentwicklung der Gesellschaft dargestellt.

|

| 7. |

Beschlussfassung über die Änderung von § 15 (Ort und Einberufung) der Satzung

Die letztjährige Hauptversammlung der Gesellschaft hat auf Grundlage des Entwurfs des Gesetzes zur Einführung virtueller Hauptversammlungen

von Aktiengesellschaften eine Satzungsregelung beschlossen, um die Voraussetzungen für die Durchführung virtueller Hauptversammlungen

zu schaffen. Das Gesetz wurde zwischenzeitlich verabschiedet und die entsprechenden Änderungen in das Aktiengesetz übernommen.

Die im letzten Jahr beschlossene Satzungsregelung soll nun entsprechend angepasst werden.

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen:

§ 15 Absatz 4 der Satzung wird wie folgt neu gefasst:

§ 15

Ort und Einberufung

[] |

| (4) |

Der Vorstand ist ermächtigt, in der Zeit bis zum 11. Juni 2028 die Hauptversammlung auch als Versammlung ohne physische Präsenz

der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung (virtuelle Hauptversammlung) einzuberufen sowie die

Bestimmungen zum Umfang und zum Verfahren einer solchen virtuellen Hauptversammlung zu treffen. Diese werden mit der Einberufung

der Hauptversammlung bekannt gemacht.

|

|

| 8. |

Beschlussfassung über die Aufhebung des Genehmigten Kapitals 2022, Schaffung eines neuen Genehmigten Kapitals 2023 zur Bar-

und/oder Sachkapitalerhöhung mit der Möglichkeit zum Bezugsrechtsausschluss sowie entsprechende Satzungsänderungen

Der Vorstand wurde durch Beschluss der Hauptversammlung vom 21. Juli 2022 ermächtigt, das Grundkapital der Gesellschaft in

der Zeit bis zum 20. Juli 2027 mit Zustimmung des Aufsichtsrats um insgesamt bis zu EUR 38.181.236,00 durch ein- oder mehrmalige

Ausgabe neuer auf den Inhaber lautender Stückaktien gegen Bar- und/oder Sacheinlagen zu erhöhen (Genehmigtes Kapital 2022).

Das Genehmigte Kapital 2022 beträgt nach teilweiser Ausnutzung noch EUR 31.695.726,00. Um der Gesellschaft größtmögliche Flexibilität

und Handlungsmöglichkeit einzuräumen, soll das genehmigte Kapital an die erhöhte Grundkapitalziffer angepasst und daher neu

geschaffen werden. Dies erfordert zunächst die Aufhebung des bestehenden Genehmigten Kapitals 2022.

Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen:

| a) |

Soweit die bestehende Ermächtigung zur Erhöhung des Grundkapitals (Genehmigtes Kapital 2022) nicht ausgenutzt wurde, werden

die Ermächtigung und die zugehörige Regelung in § 4 Abs. 6 der Satzung mit Wirksamwerden dieses Beschlusses durch Eintragung

in das Handelsregister aufgehoben.

|

| b) |

Der Vorstand wird ermächtigt, das Grundkapital der Gesellschaft in der Zeit bis zum 11. Juni 2028 mit Zustimmung des Aufsichtsrats

um insgesamt bis zu EUR 41.423.991,00 durch ein- oder mehrmalige Ausgabe neuer auf den Inhaber lautender Stückaktien gegen

Bar- und/oder Sacheinlagen zu erhöhen (Genehmigtes Kapital 2023). Den Aktionären steht grundsätzlich ein Bezugsrecht zu.

Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre ganz oder teilweise auszuschließen.

Der Ausschluss des Bezugsrechts ist dabei nur in den folgenden Fällen zulässig:

| (i) |

bei Kapitalerhöhungen gegen Bareinlagen, wenn Aktien der Gesellschaft an der Börse gehandelt werden (regulierter Markt oder

Freiverkehr bzw. die Nachfolger dieser Segmente), die ausgegebenen Aktien 10 % des Grundkapitals nicht übersteigen und der

Ausgabepreis der neuen Aktien den Börsenpreis der bereits an der Börse gehandelten Aktien der Gesellschaft gleicher Gattung

und Ausstattung nicht wesentlich im Sinne der §§ 203 Abs. 1 und 2, 186 Abs. 3 Satz 4 AktG unterschreitet und alle eventuellen

weiteren Voraussetzungen von § 186 Abs. 3 Satz 4 AktG gewahrt sind. Auf den Betrag von 10 % des Grundkapitals ist der Betrag

anzurechnen, der auf Aktien entfällt, die während der Laufzeit dieser Ermächtigung bis zum Zeitpunkt ihrer Ausnutzung aufgrund

anderer entsprechender Ermächtigungen unter Ausschluss des Bezugsrechts in unmittelbarer oder entsprechender Anwendung des

§ 186 Abs. 3 Satz 4 AktG ausgegeben beziehungsweise veräußert werden, soweit eine derartige Anrechnung gesetzlich geboten

ist. Im Sinne dieser Ermächtigung gilt als Ausgabebetrag bei Übernahme der neuen Aktien durch einen Emissionsmittler unter

gleichzeitiger Verpflichtung des Emissionsmittlers, die neuen Aktien einem oder mehreren von der Gesellschaft bestimmten Dritten

zum Erwerb anzubieten, der Betrag, der von dem oder den Dritten zu zahlen ist;

|

| (ii) |

bei Kapitalerhöhungen gegen Sacheinlagen, insbesondere zum Erwerb von Unternehmen, Unternehmensteilen und Beteiligungen an

Unternehmen, gewerblichen Schutzrechten, wie z.B. Patenten, Marken oder hierauf gerichtete Lizenzen, oder sonstigen Produktrechten

oder sonstigen Sacheinlagen, auch Schuldverschreibungen, Wandelschuldverschreibungen und sonstigen Finanzinstrumenten;

|

| (iii) |

soweit dies erforderlich ist, um den Inhabern bzw. Gläubigern von Schuldverschreibungen mit Options- oder Wandlungsrechten

bzw. -pflichten, die von der Gesellschaft oder ihren Konzerngesellschaften ausgegeben wurden, ein Bezugsrecht auf neue Aktien

in dem Umfang einzuräumen, wie es ihnen nach Ausübung ihres Options- oder Wandlungsrechts bzw. nach Erfüllung einer Options-

bzw. Wandlungspflicht zustünde;

|

| (iv) |

für Spitzenbeträge, die infolge des Bezugsverhältnisses entstehen.

|

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats den weiteren Inhalt der Aktienrechte und die sonstigen Einzelheiten

der Kapitalerhöhung und ihrer Durchführung festzulegen. Der Vorstand wird ermächtigt zu bestimmen, dass die neuen Aktien gemäß

§ 186 Abs. 5 AktG von einem Kreditinstitut, einem Wertpapierinstitut oder einem nach § 53 Abs. 1 Satz 1 oder § 53b Abs. 1

Satz 1 oder Abs. 7 des Gesetzes über das Kreditwesen tätigen Unternehmen mit der Verpflichtung übernommen werden sollen, sie

den Aktionären zum Bezug anzubieten.

Der Aufsichtsrat wird ermächtigt, die Fassung der Satzung entsprechend dem jeweiligen Umfang der Grundkapitalerhöhung aus

dem Genehmigten Kapital 2023 abzuändern.

|

| c) |

§ 4 Abs. 6 der Satzung wird wie folgt neu gefasst:

Der Vorstand ist ermächtigt, das Grundkapital der Gesellschaft in der Zeit bis zum 11. Juni 2028 mit Zustimmung des Aufsichtsrats

um insgesamt bis zu EUR 41.423.991,00 durch ein- oder mehrmalige Ausgabe neuer auf den Inhaber lautender Stückaktien gegen

Bar- und/oder Sacheinlagen zu erhöhen (Genehmigtes Kapital 2023). Den Aktionären steht grundsätzlich ein Bezugsrecht zu.

Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre ganz oder teilweise auszuschließen.

Der Ausschluss des Bezugsrechts ist dabei nur in den folgenden Fällen zulässig:

| (i) |

bei Kapitalerhöhungen gegen Bareinlagen, wenn Aktien der Gesellschaft an der Börse gehandelt werden (regulierter Markt oder

Freiverkehr bzw. die Nachfolger dieser Segmente), die ausgegebenen Aktien 10 % des Grundkapitals nicht übersteigen und der

Ausgabepreis der neuen Aktien den Börsenpreis der bereits an der Börse gehandelten Aktien der Gesellschaft gleicher Gattung

und Ausstattung nicht wesentlich im Sinne der §§ 203 Abs. 1 und 2, 186 Abs. 3 Satz 4 AktG unterschreitet und alle eventuellen

weiteren Voraussetzungen von § 186 Abs. 3 Satz 4 AktG gewahrt sind. Auf den Betrag von 10 % des Grundkapitals ist der Betrag

anzurechnen, der auf Aktien entfällt, die während der Laufzeit dieser Ermächtigung bis zum Zeitpunkt ihrer Ausnutzung aufgrund

anderer entsprechender Ermächtigungen unter Ausschluss des Bezugsrechts in unmittelbarer oder entsprechender Anwendung des

§ 186 Abs. 3 Satz 4 AktG ausgegeben beziehungsweise veräußert werden, soweit eine derartige Anrechnung gesetzlich geboten

ist. Im Sinne dieser Ermächtigung gilt als Ausgabebetrag bei Übernahme der neuen Aktien durch einen Emissionsmittler unter

gleichzeitiger Verpflichtung des Emissionsmittlers, die neuen Aktien einem oder mehreren von der Gesellschaft bestimmten Dritten

zum Erwerb anzubieten, der Betrag, der von dem oder den Dritten zu zahlen ist;

|

| (ii) |

bei Kapitalerhöhungen gegen Sacheinlagen, insbesondere zum Erwerb von Unternehmen, Unternehmensteilen und Beteiligungen an

Unternehmen, gewerblichen Schutzrechten, wie z.B. Patenten, Marken oder hierauf gerichtete Lizenzen, oder sonstigen Produktrechten

oder sonstigen Sacheinlagen, auch Schuldverschreibungen, Wandelschuldverschreibungen und sonstigen Finanzinstrumenten;

|

| (iii) |

soweit dies erforderlich ist, um den Inhabern bzw. Gläubigern von Schuldverschreibungen mit Options- oder Wandlungsrechten

bzw. -pflichten, die von der Gesellschaft oder ihren Konzerngesellschaften ausgegeben wurden, ein Bezugsrecht auf neue Aktien

in dem Umfang einzuräumen, wie es ihnen nach Ausübung ihres Options- oder Wandlungsrechts bzw. nach Erfüllung einer Options-

bzw. Wandlungspflicht zustünde;

|

| (iv) |

für Spitzenbeträge, die infolge des Bezugsverhältnisses entstehen.

|

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats den weiteren Inhalt der Aktienrechte und die sonstigen Einzelheiten

der Kapitalerhöhung und ihrer Durchführung festzulegen. Der Vorstand ist ermächtigt zu bestimmen, dass die neuen Aktien gemäß

§ 186 Abs. 5 AktG von einem Kreditinstitut, einem Wertpapierinstitut oder einem nach § 53 Abs. 1 Satz 1 oder § 53b Abs. 1

Satz 1 oder Abs. 7 des Gesetzes über das Kreditwesen tätigen Unternehmen mit der Verpflichtung übernommen werden sollen, sie

den Aktionären zum Bezug anzubieten.

Der Aufsichtsrat ist ermächtigt, die Fassung der Satzung entsprechend dem jeweiligen Umfang der Grundkapitalerhöhung aus dem

Genehmigten Kapital 2023 abzuändern.

|

Zu Tagesordnungspunkt 8:

Bericht des Vorstands über den Ausschluss des Bezugsrechts im Rahmen des genehmigten Kapitals gemäß § 203 Abs. 2 Satz 2 AktG

i.V.m. § 186 Abs. 4 Satz 2 AktG

| a) |

Einleitung

Der Vorstand hat zu Punkt 8 der Tagesordnung gemäß § 203 Abs. 2 Satz 2 AktG i.V.m. § 186 Abs. 4 Satz 2 AktG einen schriftlichen

Bericht über die Gründe für den Bezugsrechtsausschluss erstattet. Der Bericht ist vom Tage der Einberufung der Hauptversammlung

an auf der Website der Gesellschaft unter der Rubrik Investor Relations/Hauptversammlung (https://www.solarparken.com/hauptversammlung.php)

zugänglich. Der Bericht wird wie folgt bekannt gemacht:

Vorstand und Aufsichtsrat schlagen unter Tagesordnungspunkt 8 die Schaffung eines genehmigten Kapitals in Höhe von bis zu

EUR 41.423.991,00 vor. Das genehmigte Kapital soll die Flexibilität der Gesellschaft erhöhen und ihr im Interesse ihrer Aktionäre

zusätzliche Handlungsmöglichkeiten einräumen.

Im Falle einer Kapitalerhöhung unter Ausnutzung des genehmigten Kapitals ist den Aktionären grundsätzlich ein Bezugsrecht

einzuräumen, das im Wege des mittelbaren Bezugsrechts abgewickelt werden kann. Der Vorstand soll jedoch ermächtigt werden,

mit Zustimmung des Aufsichtsrats in bestimmten Fällen das Bezugsrecht ausschließen zu können.

|

| b) |

Bezugsrechtsausschluss bei Kapitalerhöhungen um bis zu 10 %

Das Bezugsrecht der Aktionäre kann insbesondere bei Barkapitalerhöhungen im Hinblick auf bis zu 10 % des im Zeitpunkt des

Wirksamwerdens bzw. der Ausübung der Ermächtigung bestehenden Grundkapitals ausgeschlossen werden, wenn der Ausgabepreis der

neuen Aktien den Börsenpreis der bereits an der Börse gehandelten Aktien der Gesellschaft gleicher Gattung und Ausstattung

nicht wesentlich unterschreitet (§ 186 Abs. 3 Satz 4 AktG, erleichterter Bezugsrechtsausschluss). Auf die 10 %-ige Beschränkung

sind andere Fälle des erleichterten Bezugsrechtsausschlusses aufgrund einer gegebenenfalls noch zu beschließenden Ermächtigung

durch die Hauptversammlung anzurechnen, soweit dies gesetzlich geboten ist. Die Möglichkeit, das Bezugsrecht der Aktionäre

im Hinblick auf Barkapitalerhöhungen, die 10 % des Grundkapitals nicht übersteigen, ausschließen zu können, versetzt die Gesellschaft

in die Lage, zur Aufnahme neuer Mittel zur Unternehmensfinanzierung kurzfristig, ohne das Erfordernis eines mindestens 14

Tage dauernden Bezugsangebotes, flexibel auf sich bietende günstige Kapitalmarktsituationen zu reagieren und die neuen Aktien

bei institutionellen Anlegern platzieren zu können.

Bei dem erleichterten Bezugsrechtsausschluss handelt es sich um einen gesetzlich vorgesehenen Regelfall, in dem das Bezugsrecht

der Aktionäre ausgeschlossen werden kann. Durch die Beschränkung auf 10 % des im Zeitpunkt des Wirksamwerdens bzw. der Ausübung

der Ermächtigung vorhandenen Grundkapitals wird das Schutzbedürfnis der Aktionäre im Hinblick auf eine quotenmäßige Verwässerung

ihrer Beteiligung berücksichtigt. Aktionäre, die ihre Beteiligungsquote beibehalten wollen, können durch Zukäufe über die

Börse die Reduzierung ihrer Beteiligungsquote verhindern. Im Falle des erleichterten Bezugsrechtsausschlusses ist zwingend,

dass der Ausgabepreis der neuen Aktien den Börsenkurs nicht wesentlich unterschreitet. Damit wird dem Schutzbedürfnis der

Aktionäre hinsichtlich einer wertmäßigen Verwässerung ihrer Beteiligung Rechnung getragen. Durch diese Festlegung des Ausgabepreises

nahe am Börsenkurs wird sichergestellt, dass der Wert des Bezugsrechts für die neuen Aktien sich praktisch der Nullmarke nähert.

|

| c) |

Bezugsrechtsausschluss bei Sachleistungen

Das Bezugsrecht kann weiterhin bei Kapitalerhöhungen gegen Sacheinlagen, insbesondere zum Erwerb von Unternehmen, Unternehmensteilen

und Beteiligungen an Unternehmen, gewerblichen Schutzrechten, wie z.B. Patenten, Marken oder hierauf gerichtete Lizenzen,

oder sonstigen Produktrechten oder sonstigen Sacheinlagen, auch Schuldverschreibungen, Wandelschuldverschreibungen und sonstigen

Finanzinstrumenten, ausgeschlossen werden. Hierdurch soll die Gesellschaft die Möglichkeit erhalten, auf nationalen und internationalen

Märkten flexibel auf sich bietende Gelegenheiten insbesondere zum Erwerb von Unternehmen, Unternehmensteilen oder Beteiligungen

an Unternehmen sowie auf Angebote zu Unternehmenszusammenschlüssen reagieren zu können. Insbesondere im Rahmen von Unternehmens-

oder Beteiligungserwerben bestehen vielfältige Gründe, Verkäufern statt eines Kaufpreises ausschließlich in Geld, auch Aktien

oder nur Aktien zu gewähren. Insbesondere kann auf diese Weise die Liquidität der Gesellschaft geschont und der/die Verkäufer

an zukünftigen Kurschancen beteiligt werden. Diese Möglichkeit erhöht die Wettbewerbschancen der Gesellschaft bei Akquisitionen.

Der Gesellschaft erwächst dadurch kein Nachteil, denn die Emission von Aktien gegen Sachleistung setzt voraus, dass der Wert

der Sachleistung in einem angemessenen Verhältnis zum Wert der Aktien steht. Der Vorstand der Gesellschaft wird bei der Ausnutzung

der Ermächtigung sorgfältig die Bewertungsrelation zwischen der Gesellschaft und der erworbenen Beteiligung bzw. des Unternehmens

prüfen und im wohlverstandenen Interesse der Gesellschaft und der Aktionäre den Ausgabepreis der neuen Aktien und die weiteren

Bedingungen der Aktienausgabe festlegen.

|

| d) |

Bezugsrechtsausschluss bei Schuldverschreibungen

Die Ermächtigung zum Ausschluss des Bezugsrechts zu Gunsten der Inhaber der von der Gesellschaft oder ihren Konzerngesellschaften

ausgegebenen Schuldverschreibungen mit Options- oder Wandlungsrechten bzw. -pflichten dient dem Zweck, im Falle einer Ausnutzung

dieser Ermächtigung den Options- bzw. Wandlungspreis nicht entsprechend den sogenannten Verwässerungsklauseln der Options-

bzw. Wandlungsbedingungen ermäßigen zu müssen. Vielmehr soll auch den Inhabern der Schuldverschreibungen mit Options- oder

Wandlungsrechten bzw. -pflichten ein Bezugsrecht in dem Umfang eingeräumt werden können, wie es ihnen nach Ausübung des Options-

oder Wandlungsrechts bzw. nach Erfüllung der Options- oder Wandlungspflicht zustehen würde. Mit der Ermächtigung erhält der

Vorstand die Möglichkeit, bei der Ausnutzung des Genehmigten Kapitals 2023 unter sorgfältiger Abwägung der Interessen zwischen

beiden Alternativen zu wählen.

|

| e) |

Bezugsrechtsausschluss für Spitzenbeträge

Ferner ist der Vorstand mit Zustimmung des Aufsichtsrats ermächtigt, das Bezugsrecht zur Vermeidung von Spitzenbeträgen auszuschließen.

Spitzenbeträge können sich aus dem Umfang des jeweiligen Volumens der Kapitalerhöhung und der Festlegung eines praktikablen

Bezugsverhältnisses ergeben. Der vorgesehene Ausschluss des Bezugsrechts für Spitzenbeträge ermöglicht ein glattes Bezugsverhältnis

und erleichtert so die Abwicklung der Emission. Die vom Bezugsrecht der Aktionäre ausgeschlossenen freien Spitzen werden bestmöglich

für die Gesellschaft verwertet.

|

Soweit der Vorstand während eines Geschäftsjahres die Ermächtigung ausnutzt, wird er in der folgenden Hauptversammlung hierüber

berichten.

|

| 9. |

Beschlussfassung über die Neuwahl sämtlicher Mitglieder des Aufsichtsrats

Mit Beendigung der ordentlichen Hauptversammlung am 12. Juni 2023 endet die Amtszeit sämtlicher Mitglieder des Aufsichtsrats

der 7C Solarparken AG. Es sind deshalb entsprechende Neuwahlen der Aufsichtsratsmitglieder durch die Hauptversammlung erforderlich.

Der Aufsichtsrat der Gesellschaft setzt sich gemäß §§ 95, 96 Abs. 1, 101 Abs. 1 AktG in Verbindung mit § 8 Abs. 1 der Satzung

der Gesellschaft aus vier Mitgliedern zusammen, welche von der Hauptversammlung gewählt werden. Die Hauptversammlung ist bei

der Wahl nicht an Wahlvorschläge gebunden.

Der Aufsichtsrat schlägt vor diesem Hintergrund vor, folgende Personen erneut in den Aufsichtsrat zu wählen:

| a) |

Herr Joris (Herman Marie-Antoinette) De Meester, Geschäftsführer der OakInvest BVBA, wohnhaft in Knokke-Heist (Belgien), wird

zum Mitglied des Aufsichtsrats gewählt.

Der Vorschlag berücksichtigt die Zielvorgaben des Aufsichtsrats in Bezug auf seine Zusammensetzung und Kompetenzprofile. Der

Aufsichtsrat hat sich vergewissert, dass der vorgeschlagene Kandidat in der Lage ist, die für die Ausübung des Amtes notwendige

Zeit aufzuwenden.

Angaben gemäß § 125 Abs. 1 Satz 5 AktG:

Mitgliedschaften in anderen gesetzlich zu bildenden Aufsichtsräten sowie in vergleichbaren in- und ausländischen Kontrollgremien

von Wirtschaftsunternehmen:

| - |

Verwalter in der HeatConvert U.A., Goor, Niederlande

|

| - |

Verwalter in der PE Event Logistics Invest NV, Leuven, Belgien

|

| - |

Verwalter in der Family Backed Real Estate NV, Antwerpen, Belgien

|

| - |

Verwalter in der Sebiog-Invest BV, Brecht, Antwerpen, Belgien

|

| - |

Verwalter in der JPJ Invest NV, Sint-Martens-Latem, Belgien

|

| - |

Verwalter in der NPG Bocholt NV, Bocholt, Belgien

|

| - |

Verwalter in der Biopower Tongeren NV, Tongeren, Belgien

|

| - |

Verwalter in der Sebiog Group NV, Bocholt, Belgien

|

| - |

Verwalter in der Agrogas BV, Geel Belgien

|

Angaben gemäß Empfehlungen C.13 und C.14 des Deutschen Corporate Governance Kodex:

Es bestehen keine persönlichen oder geschäftlichen Beziehungen zum Unternehmen, den Organen der Gesellschaft oder einem wesentlich

an der Gesellschaft beteiligten Aktionär.

Ein Lebenslauf (einschließlich Angaben zu relevantem Wissen, Fähigkeiten und Erfahrungen sowie der wichtigsten Tätigkeiten

neben der Mitgliedschaft im Aufsichtsrat der 7C Solarparken AG) ist auf der Internetseite der Gesellschaft unter

| https://www.solarparken.com/ar.php |

verfügbar.

|

| b) |

Frau Bridget Woods, Unternehmensberaterin wohnhaft in London (Großbritannien), wird zum Mitglied des Aufsichtsrats gewählt.

Der Vorschlag berücksichtigt die Zielvorgaben des Aufsichtsrats in Bezug auf seine Zusammensetzung und Kompetenzprofile. Der

Aufsichtsrat hat sich vergewissert, dass die vorgeschlagene Kandidatin in der Lage ist, die für die Ausübung des Amtes notwendige

Zeit aufzuwenden.

Angaben gemäß § 125 Abs. 1 Satz 5 AktG:

| - |

Verwalterin in der Quintel Intelligence Ltd., London, Großbritannien

|

| - |

Verwalterin in der Quintel Advisory Services Ltd., London, Großbritannien

|

| - |

Verwalterin in der Iagree Ltd., Givatayim, Israel

|

| - |

Verwalterin in der Roby AI Ltd., Leeds, Großbritannien

|

Angaben gemäß Empfehlungen C.13 und C.14 des Deutschen Corporate Governance Kodex:

Es bestehen keine persönlichen oder geschäftlichen Beziehungen zum Unternehmen, den Organen der Gesellschaft oder einem wesentlich

an der Gesellschaft beteiligten Aktionär.

Ein Lebenslauf (einschließlich Angaben zu relevantem Wissen, Fähigkeiten und Erfahrungen sowie der wichtigsten Tätigkeiten

neben der Mitgliedschaft im Aufsichtsrat der 7C Solarparken AG) ist auf der Internetseite der Gesellschaft unter

| https://www.solarparken.com/ar.php |

verfügbar.

|

| c) |

Herr Paul Decraemer, Geschäftsführer der Paul Decraemer BV, Lochristi (Belgien), Chief Financial Officer der Inbiose NV, Zwijnaarde

(Belgien), wohnhaft in Lochristi (Belgien), wird zum Mitglied des Aufsichtsrats gewählt.

Der Vorschlag berücksichtigt die Zielvorgaben des Aufsichtsrats in Bezug auf seine Zusammensetzung und Kompetenzprofile. Der

Aufsichtsrat hat sich vergewissert, dass der vorgeschlagene Kandidat in der Lage ist, die für die Ausübung des Amtes notwendige

Zeit aufzuwenden.

Angaben gemäß § 125 Abs. 1 Satz 5 AktG:

Mitgliedschaften in anderen gesetzlich zu bildenden Aufsichtsräten sowie in vergleichbaren in- und ausländischen Kontrollgremien

von Wirtschaftsunternehmen:

| - |

Verwalter in der Seelution AB, Göteburg, Schweden

|

| - |

Verwalter in der ABO-Group Environment NV, Gent, Belgien

|

Angaben gemäß Empfehlungen C.13 und C.14 des Deutschen Corporate Governance Kodex:

Es bestehen keine persönlichen oder geschäftlichen Beziehungen zum Unternehmen, den Organen der Gesellschaft oder einem wesentlich

an der Gesellschaft beteiligten Aktionär.

Ein Lebenslauf (einschließlich Angaben zu relevantem Wissen, Fähigkeiten und Erfahrungen sowie der wichtigsten Tätigkeiten

neben der Mitgliedschaft im Aufsichtsrat der 7C Solarparken AG) ist auf der Internetseite der Gesellschaft unter

| https://www.solarparken.com/ar.php |

verfügbar.

|

| d) |

Herr Paul De fauw, Geschäftsführer/Verwalter der DEFADA BV, Brügge (Belgien), CEO/Verwalter der Vlaamse Energieholding CVBA,

Torhout (Belgien), wohnhaft in Brügge (Belgien), wird zum Mitglied des Aufsichtsrats gewählt.

Der Vorschlag berücksichtigt die Zielvorgaben des Aufsichtsrats in Bezug auf seine Zusammensetzung und Kompetenzprofile. Der

Aufsichtsrat hat sich vergewissert, dass der vorgeschlagene Kandidat in der Lage ist, die für die Ausübung des Amtes notwendige

Zeit aufzuwenden.

Angaben gemäß § 125 Abs. 1 Satz 5 AktG:

Mitgliedschaften in anderen gesetzlich zu bildenden Aufsichtsräten sowie in vergleichbaren in- und ausländischen Kontrollgremien

von Wirtschaftsunternehmen:

| - |

Vorsitzender des Verwaltungsrats der Luminus NV, Brüssel, Belgien

|

| - |

Verwalter in der Northwind NV, Brüssel, Belgien

|

| - |

Verwalter in der Publipart NV, Brüssel, Belgien

|

| - |

Verwalter in der Publi-T NV, Brüssel, Belgien

|

| - |

Verwalter in der V.L.E.E.M.O. NV, Antwerpen, Belgien

|

| - |

Verwalter in der V.L.E.E.M.O. II NV, Antwerpen, Belgien

|

| - |

Verwalter in der V.L.E.E.M.O. III NV, Antwerpen, Belgien

|

| - |

Verwalter in der istart.Fund NV, Leuven, Belgien

|

| - |

Verwalter in der Renasci NV, Oostende, Belgien

|

Angaben gemäß Empfehlungen C.13 und C.14 des Deutschen Corporate Governance Kodex:

Es bestehen keine persönlichen oder geschäftlichen Beziehungen zum Unternehmen, den Organen der Gesellschaft oder einem wesentlich

an der Gesellschaft beteiligten Aktionär.

Ein Lebenslauf (einschließlich Angaben zu relevantem Wissen, Fähigkeiten und Erfahrungen sowie der wichtigsten Tätigkeiten

neben der Mitgliedschaft im Aufsichtsrat der 7C Solarparken AG) ist auf der Internetseite der Gesellschaft unter

| https://www.solarparken.com/ar.php |

verfügbar.

|

|

Die Bestellung aller Mitglieder des Aufsichtsrats erfolgt jeweils mit Wirkung ab Beendigung der Hauptversammlung am 12. Juni

2023 und bis zur Beendigung der Hauptversammlung, die über die Entlastung der Mitglieder des Aufsichtsrats für das vierte

Geschäftsjahr nach dem Beginn der (neuen) Amtszeit beschließt, wobei das Geschäftsjahr, in dem die (neue) Amtszeit beginnt,

nicht mitgerechnet wird.

Hinsichtlich des Aufsichtsratsvorsitzes planen die derzeitigen Aufsichtsratsmitglieder im Fall der Wahl der vorgeschlagenen

Kandidaten keine Veränderung, d.h. Herr Joris de Meester soll Vorsitzender des Aufsichtsrates bleiben.

B. Gesamtzahl der Aktien und Stimmrecht sowie Hinweise zur Hauptversammlung

Gesamtzahl der Aktien und Stimmrechte

Die Gesamtzahl der ausgegebenen Aktien der Gesellschaft, die sämtlich mit jeweils einem Stimmrecht versehen sind, beträgt

im Zeitpunkt der Einberufung der Hauptversammlung Stück 82.847.983 (Angabe nach § 49 Abs. 1 Satz 1 Nr. 1 Wertpapierhandelsgesetz).

Aus von der Gesellschaft gehaltenen eigenen Aktien können keine Stimmrechte ausgeübt werden. Derzeit hält die Gesellschaft

keine eigenen Aktien.

Hauptversammlungsunterlagen, Internetseite mit den Informationen nach § 124a AktG

Der Inhalt der Einberufung, die in der Hauptversammlung zugänglich zu machenden Unterlagen, die Gesamtzahl der Aktien und

der Stimmrechte im Zeitpunkt der Einberufung, die Formulare, die für die Erteilung einer Stimmrechtsvollmacht an den von der

Gesellschaft benannten Stimmrechtsvertreter bzw. an eine andere Person als den von der Gesellschaft benannten Stimmrechtsvertreter

verwendet werden können, sowie etwaige Tagesordnungsergänzungsverlangen im Sinne des § 122 Abs. 2 AktG sind über die Internetadresse

der Gesellschaft unter der Rubrik Investor Relations/Hauptversammlung (https://www.solarparken.com/hauptversammlung.php) zugänglich.

Ebenso über diese Internetadresse sind die unter Abschnitt B. als zugänglich aufgeführten Dokumente zugänglich.

C. Teilnahmevoraussetzungen und weitere Informationen

Teilnahmerecht

Zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts sind nach § 16 der Satzung diejenigen Aktionäre berechtigt,

die sich in Textform (§ 126b BGB) in deutscher oder englischer Sprache zur Hauptversammlung angemeldet und der Gesellschaft

ihren Anteilsbesitz nachgewiesen haben. Hierzu ist ein Nachweis des Anteilsbesitzes in Textform (§ 126b BGB) durch den Letztintermediär

gemäß § 67c AktG (d.h. das Institut, das für den Aktionär die Depotkonten führt) erforderlich. Der Nachweis des Anteilsbesitzes

hat sich auf den Beginn des 21. Tages vor der Hauptversammlung als den sogenannten Nachweisstichtag, hier den 22. Mai 2023, 00:00 Uhr, zu beziehen.

Die Anmeldung und der Nachweis des Anteilsbesitzes müssen der Gesellschaft jeweils unter der folgenden Adresse bis spätestens

am 5. Juni 2023, 24:00 Uhr, zugehen:

7C SOLARPARKEN AG

c/o AAA HV Management GmbH

Am Stadion 18-24

51465 Bergisch Gladbach

E-Mail: 7CSolarparken2023@aaa-hv.de

Nach rechtzeitigem Eingang ihrer Anmeldung und des Nachweises ihres Anteilsbesitzes bei der Gesellschaft unter der oben angegebenen

Adresse (bzw. E-Mail-Adresse) werden den Aktionären Eintrittskarten für die Hauptversammlung übersandt. Um den rechtzeitigen

Erhalt der Eintrittskarten sicherzustellen, bitten wir die Aktionäre, frühzeitig für die Anmeldung und die Übermittlung des

Nachweises ihres Anteilsbesitzes an die Gesellschaft Sorge zu tragen.

Im Verhältnis zur Gesellschaft gilt für die Teilnahme an der Hauptversammlung und die Ausübung des Stimmrechts als Aktionär

nur, wer den Nachweis des Anteilsbesitzes in der vorstehend beschriebenen Weise erbracht hat; insbesondere haben Veräußerungen

oder sonstige Übertragungen der Aktien nach dem Nachweisstichtag im Verhältnis zur Gesellschaft keine Bedeutung für den Umfang

und die Ausübung der gesetzlichen Aktionärsrechte, insbesondere des Stimmrechts des bisherigen Aktionärs. Entsprechendes gilt

für den Erwerb von Aktien nach dem Nachweisstichtag. Personen, die erst nach dem Nachweisstichtag Aktien erwerben, sind nicht

teilnahme- oder stimmberechtigt. Der Nachweisstichtag hat keine Bedeutung für die Dividendenberechtigung. Die Anmeldung zur

Hauptversammlung hindert die Aktionäre im Übrigen nicht an der freien Verfügung über ihre Aktien.

Vollmachten; Verfahren für die Stimmabgabe durch einen Bevollmächtigten

Aktionäre, die an der Hauptversammlung nicht persönlich teilnehmen und/oder ihr Stimmrecht nicht persönlich ausüben möchten/können,

haben die Möglichkeit, ihr Stimmrecht durch einen Bevollmächtigten, beispielsweise durch einen Intermediär, eine Aktionärsvereinigung,

einen Stimmrechtsberater, den von der Gesellschaft benannten Stimmrechtsvertreter oder eine andere Person ihrer Wahl ausüben

zu lassen. Auch in diesen Fällen ist eine rechtzeitige Anmeldung und der Nachweis des Anteilsbesitzes (siehe oben unter Teilnahmerecht)

erforderlich. Die Erteilung einer Vollmacht ist sowohl vor als auch während der Hauptversammlung zulässig. Zur Vollmachterteilung

kommen sowohl Erklärungen gegenüber dem zu Bevollmächtigenden als auch gegenüber der Gesellschaft in Betracht. Der an der

Hauptversammlung teilnehmende Bevollmächtigte kann im Grundsatz, das heißt, soweit nicht das Gesetz, der Vollmachtgeber oder

der Bevollmächtigte Einschränkungen oder sonstige Besonderheiten vorsieht, das Stimmrecht in der gleichen Weise ausüben, wie

es der Aktionär selbst könnte.

Die Erteilung von Vollmachten, ihr Widerruf und der Nachweis der Bevollmächtigung gegenüber der Gesellschaft bedürfen der

Textform.

Die Aktionäre erhalten mit der Eintrittskarte, welche die Aktionäre nach der rechtzeitigen Anmeldung zugesandt erhalten, ein

Formular zur Vollmachterteilung an einen Bevollmächtigten sowie ein Formular zur Vollmachts- und Weisungserteilung an den

von der Gesellschaft benannten Stimmrechtsvertreter. Sowohl das Formular zur Vollmachtserteilung an einen Bevollmächtigten

als auch das Formular zur Vollmachts- und Weisungserteilung an den von der Gesellschaft benannten Stimmrechtsvertreter stehen

zudem auf der Website der Gesellschaft unter der Rubrik Investor Relations/Hauptversammlung (https://www.solarparken.com/hauptversammlung.php)

zum Download zur Verfügung.

Zudem werden das Formular zur Vollmachtserteilung an einen Bevollmächtigten und das Formular zur Vollmachts- und Weisungserteilung

an den von der Gesellschaft benannten Stimmrechtsvertreter während der Hauptversammlung am Aktionärsempfang zur Hauptversammlung

bereitgehalten. Weder vom Gesetz noch von der Satzung oder sonst seitens der Gesellschaft wird die Nutzung dieser Formulare

verlangt. Jedoch bitten wir im Interesse einer reibungslosen Abwicklung, bei Vollmachtserteilungen, wenn sie durch Erklärung

gegenüber der Gesellschaft erfolgen, diese Formulare zu verwenden.

Bevollmächtigt ein Aktionär mehr als eine Person, so kann die Gesellschaft gemäß § 134 Abs. 3 Satz 2 AktG eine oder mehrere

von diesen zurückweisen.

Die Aktionäre, die von der Möglichkeit einer Stimmrechtsvertretung Gebrauch machen wollen, werden insbesondere auf das Folgende

hingewiesen:

Von der Gesellschaft benannte Stimmrechtsvertreter

Die Gesellschaft bietet ihren Aktionären an, sich bei der Ausübung des Stimmrechts durch von der Gesellschaft benannte weisungsgebundene

Stimmrechtsvertreter vertreten zu lassen. Soweit Aktionäre die von der Gesellschaft benannten Stimmrechtsvertreter bevollmächtigen,

müssen sie diesen in jedem Fall Weisungen für die Ausübung des Stimmrechts erteilen. Ohne diese Weisungen ist die Vollmacht

ungültig. Die Stimmrechtsvertreter der Gesellschaft sind verpflichtet, weisungsgemäß abzustimmen.

Unbeschadet der notwendigen Anmeldung bis zum 5. Juni 2023, 24:00 Uhr, (siehe oben unter Teilnahmerecht) sind Vollmachten mit Weisungen an den von der Gesellschaft benannten Stimmrechtsvertreter

vor der Hauptversammlung in Textform postalisch bis spätestens am 9. Juni 2023, 14:00 Uhr, (Eingangsdatum), an die folgende Adresse zu übermitteln, andernfalls können sie aus abwicklungstechnischen Gründen nicht

berücksichtigt werden:

7C SOLARPARKEN AG

c/o AAA HV Management GmbH

Am Stadion 18-24

51465 Bergisch Gladbach

E-Mail: 7CSolarparken2023@aaa-hv.de

Vollmacht und Weisungen an den von der Gesellschaft benannten Stimmrechtsvertreter können im Rahmen der Hauptversammlung auch

durch Nutzung des Formulars zur Vollmachts- und Weisungserteilung an den von der Gesellschaft benannten Stimmrechtsvertreter

erfolgen. Der von der Gesellschaft benannte Stimmrechtsvertreter wird von einer ihm erteilten Vollmacht insoweit keinen Gebrauch

machen und die betreffenden Aktien nicht vertreten, als die betreffenden Aktien durch einen anderen in der Hauptversammlung

Anwesenden (den Aktionär selbst oder dessen Vertreter) vertreten werden.

Ergänzende Hinweise zur Vollmachts- und Weisungserteilung an den von der Gesellschaft benannten Stimmrechtsvertreter finden

sich ebenfalls auf dem mit der Eintrittskarte übersandten Formular zur Vollmachts- und Weisungserteilung. Entsprechende Informationen

sind auch auf der Website der Gesellschaft unter der Rubrik Investor Relations/Hauptversammlung (https://www.solarparken.com/hauptversammlung.php)

einsehbar.

Bevollmächtigung anderer Personen

Wenn die Erteilung einer Vollmacht zugunsten einer anderen Person als den von der Gesellschaft benannten Stimmrechtsvertreter

erfolgt und nicht dem Anwendungsbereich des § 135 AktG (insbesondere Bevollmächtigung von Intermediären und Aktionärsvereinigungen)

unterliegt, gilt: Für die Erteilung und den Widerruf von Vollmachten sowie den Nachweis der Bevollmächtigung gegenüber der

Gesellschaft ist Textform (§ 126b BGB) erforderlich. Der Widerruf kann auch durch persönliches Erscheinen des Aktionärs zur

Hauptversammlung erfolgen.

Erfolgt die Erteilung der Vollmacht oder deren Widerruf durch eine Erklärung gegenüber der Gesellschaft, so kann diese vor

der Hauptversammlung in Textform oder auch elektronisch an die folgende Adresse übermittelt werden:

7C SOLARPARKEN AG

c/o AAA HV Management GmbH

Am Stadion 18-24

51465 Bergisch Gladbach

E-Mail: 7CSolarparken2023@aaa-hv.de

Vollmachten an eine andere Person als den von der Gesellschaft benannten Stimmrechtsvertreter können im Rahmen der Hauptversammlung

auch durch Nutzung des Formulars zur Vollmachtserteilung an einen Bevollmächtigten erfolgen.

Intermediäre, Aktionärsvereinigungen, Stimmrechtsberater und diesen durch das Aktiengesetz gleichgestellte Personen können

im Rahmen der für sie bestehenden aktiengesetzlichen Sonderregelung (§ 135 AktG) abweichende Anforderungen an die ihnen zu

erteilenden Vollmachten vorsehen. Diese Anforderungen können bei dem jeweils zu Bevollmächtigenden erfragt werden.

Nachweisübermittlung

Wird die Vollmacht durch Erklärung gegenüber der Gesellschaft erteilt oder wird der von der Gesellschaft benannte Stimmrechtsvertreter

bevollmächtigt, ist ein zusätzlicher Nachweis der Bevollmächtigung nicht erforderlich. Wird hingegen die Vollmacht durch Erklärung

gegenüber dem Bevollmächtigten erteilt, kann die Gesellschaft einen Nachweis der Bevollmächtigung verlangen, soweit sich nicht

für den Fall, dass die Erteilung der Vollmacht dem Anwendungsbereich des § 135 AktG unterliegt aus § 135 AktG etwas anderes

ergibt. Ein Nachweis der Bevollmächtigung kann der Gesellschaft bereits vor der Hauptversammlung an die folgende Adresse übermittelt

werden:

7C SOLARPARKEN AG

c/o AAA HV Management GmbH

Am Stadion 18-24

51465 Bergisch Gladbach

E-Mail: 7CSolarparken2023@aaa-hv.de

Wird der Nachweis über die Bestellung eines Bevollmächtigten der Gesellschaft per E-Mail übermittelt, ist gewährleistet, dass

als Anlage zu einer E-Mail (unbeschadet der Möglichkeit, eine vorhandene E-Mail weiterzuleiten) Dokumente in den Formaten

"Word", "PDF", "JPG", "TXT" und "TIF" Berücksichtigung finden. Der Nachweis der Bevollmächtigung kann der Anmeldung allerdings

nur dann eindeutig zugeordnet werden, wenn der Name, der Vorname und die Adresse des Aktionärs oder die Eintrittskartennummer

angegeben sind.

Angaben zu den Rechten der Aktionäre nach

§§ 122 Abs. 2, 126 Abs. 1, 127 und 131 Abs. 1 AktG

Ergänzungsanträge zur Tagesordnung von Aktionären

Aktionäre, deren Anteile zusammen den zwanzigsten Teil des Grundkapitals oder den anteiligen Betrag von EUR 500.000 am Grundkapital

erreichen (entspricht 500.000 Aktien), können gemäß § 122 Abs. 2 AktG verlangen, dass Gegenstände auf die Tagesordnung gesetzt

und bekannt gemacht werden. Jedem neuen Gegenstand muss eine Begründung oder eine Beschlussvorlage beiliegen.

Gemäß § 122 Abs. 2 Satz 1 AktG in Verbindung mit § 122 Abs. 1 Satz 3 AktG haben die Aktionäre nachzuweisen, dass sie seit

mindestens 90 Tagen vor dem Tag des Zugangs des Verlangens Inhaber der Aktien sind und dass sie die Aktien bis zur Entscheidung

des Vorstands über den Antrag halten. Aktienbesitzzeiten Dritter kommen nach Maßgabe von § 70 AktG zur Anrechnung.

Verlangen zur Ergänzung der Tagesordnung müssen nach dem Gesetzeswortlaut schriftlich an den Vorstand gerichtet werden und

der Gesellschaft mindestens 30 Tage vor der Versammlung, also bis zum Ablauf des 12. Mai 2023, 24:00 Uhr, zugegangen sein. Das Verlangen kann wie folgt adressiert werden:

7C SOLARPARKEN AG

Vorstand

An der Feuerwache 15

95445 Bayreuth

Bekanntzumachende Ergänzungen der Tagesordnung werden soweit sie nicht bereits mit der Einberufung bekanntgemacht werden

unverzüglich im Bundesanzeiger bekanntgemacht und solchen Medien zur Veröffentlichung zugeleitet, bei denen davon ausgegangen

werden kann, dass sie die Information in der gesamten Europäischen Union verbreiten. Sie sind außerdem unverzüglich auf der

Website der Gesellschaft unter der Rubrik Investor Relations/Hauptversammlung (https://www.solarparken.com/hauptversammlung.php)

zugänglich.

Gegenanträge oder Wahlvorschläge von Aktionären

Jeder Aktionär hat das Recht, Anträge und Wahlvorschläge zu Punkten der Tagesordnung sowie zur Geschäftsordnung in der Hauptversammlung

zu stellen, ohne dass es hierfür vor der Hauptversammlung einer Ankündigung, Veröffentlichung oder sonstigen besonderen Handlung

bedarf.

Gegenanträge von Aktionären gegen einen Verwaltungsvorschlag zu einem bestimmten Tagesordnungspunkt gemäß § 126 AktG oder

Wahlvorschläge von Aktionären zur Wahl des Abschlussprüfers oder von Aufsichtsratsmitgliedern gemäß § 127 AktG einschließlich

des Namens des Aktionärs, einer etwaigen Begründung und einer etwaigen Stellungnahme der Verwaltung wird die Gesellschaft

im Internet unter

https://www.solarparken.com/hauptversammlung.php

zugänglich machen, wenn sie der Gesellschaft mindestens 14 Tage vor der Versammlung, also bis 28. Mai 2023, 24:00 Uhr, unter der folgenden Adresse

7C SOLARPARKEN AG

Vorstand

An der Feuerwache 15

95445 Bayreuth

zugegangen sind und die übrigen Voraussetzungen für eine Pflicht zur Zugänglichmachung gemäß § 126 AktG bzw. § 127 AktG erfüllt

sind.

Auskunftsrecht der Aktionäre

In der Hauptversammlung kann jeder Aktionär gemäß § 131 Abs. 1 AktG vom Vorstand Auskunft über Angelegenheiten der Gesellschaft

verlangen, soweit die Auskunft zur sachgemäßen Beurteilung des Gegenstands der Tagesordnung erforderlich ist und kein Auskunftsverweigerungsrecht

besteht. Die Auskunftspflicht erstreckt sich auch auf die rechtlichen und geschäftlichen Beziehungen der Gesellschaft zu verbundenen

Unternehmen sowie auf die Lage des Konzerns und der in den Konzernabschluss einbezogenen Unternehmen. Die Auskunftsverweigerungsrechte

sind in § 131 Abs. 3 AktG aufgeführt.

Weitergehende Erläuterungen

Weitergehende Erläuterungen zu den Rechten der Aktionäre nach § 122 Abs. 2, § 126 Abs. 1, § 127 und § 131 Abs. 1 AktG, insbesondere

Angaben zu weiteren, über die Einhaltung maßgeblicher Fristen hinausgehende Voraussetzungen, finden sich im Internet unter

https://www.solarparken.com/hauptversammlung.php

Informationen zum Datenschutz

Die Gesellschaft verarbeitet im Rahmen der Durchführung der Hauptversammlung folgende Kategorien personenbezogener Daten von

Aktionären, Aktionärsvertretern und Gästen: Kontaktdaten (z.B. Name oder die E-Mail-Adresse), Informationen über die von jedem

einzelnen Aktionär gehaltenen Aktien (z.B. Anzahl der Aktien) und Verwaltungsdaten (z.B. die Stimmrechtskartennummer). Die

Verarbeitung von personenbezogenen Daten im Rahmen der Hauptversammlung basiert auf Art. 6 Abs. 1 lit. c Datenschutzgrundverordnung

(DSGVO). Danach ist eine Verarbeitung personenbezogener Daten rechtmäßig, wenn die Verarbeitung zur Erfüllung einer rechtlichen

Verpflichtung erforderlich ist. Die Gesellschaft ist rechtlich verpflichtet, die Hauptversammlung der Aktionäre durchzuführen.

Um dieser Pflicht nachzugehen, ist die Verarbeitung der oben genannten Kategorien personenbezogener Daten unerlässlich. Ohne

Angabe ihrer personenbezogenen Daten können sich die Aktionäre der Gesellschaft nicht zur Hauptversammlung anmelden.